Изменение объемов кредитования, а также ситуации в целом в банковской системе оказывает сильное воздействие на экономику страны. Банки, стремясь повысить свои доходы, проводят активную работу над увеличением объема кредитования, не всегда должным образом анализируя кредитную нагрузку потенциального заемщика, источники погашения кредита, выдавая ссуды неблагонадежным клиентам. Для покрытия рисков – повышают стоимость кредита, прибегают к оформлению, а иногда и к «навязыванию», услуг страхования, что также является насущной проблемой рынка потребительского кредитования. Все это приводит к росту «проблемных» кредитов, снижению качества кредитного портфеля банка, ухудшению его финансовых показателей. Одной из причин возникновения данных проблем является отсутствие должного уровня финансовой грамотности у населения по вопросам кредитования.

В связи с этим Банк России осуществляет разработку специальной методики измерения финансовой грамотности среди населения, чтобы определить эффективность реализованных программ финансового просвещения российских граждан. [5]

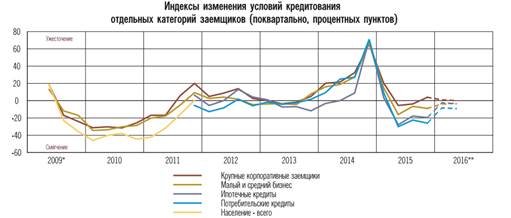

Произошедшие события 2014 года – резкое падение цен на нефть, введение международных санкций, в том числе затрагивающих банковскую систему страны, снижение возможности внешних заимствований – привели к ослаблению курса национальной валюты, росту инфляции, снижению объемов кредитования. На фоне усиления контроля со стороны надзорного органа Банка России в совокупности с произошедшими событиями на международной арене, многие банки лишились лицензии, доверие к банковской системе у население резко снизилось.

В данных условиях для замедления роста инфляции Банком России было принято решение о повышении уровня ключевой ставки до 17% в декабре 2014 года. Это послужило причиной удорожания стоимости кредитов, произошло снижение объемов потребительского кредитования. Для среднестатистического человека в стране оформить кредит по приемлемой процентной ставке стало намного сложнее, к тому же, большинство банков намеренно стало снижать объемы кредитования, а также еще более тщательно подходить к анализу кредитоспособности потенциального заемщика. Отдельной и крайне существенной проблемой в банковском секторе стали валютные кредиты.

Постепенно уже в III квартале 2015 года условия потребительского кредитования начали смягчаться за счет поэтапного снижения процентных ставок. При этом требования банков к обеспечению кредитов существенно возросли. Все меньшую распространенность получали так называемые «экспресс» кредиты, оформляемые без поручителей и подтверждения дохода заемщика.

Главной причиной изменения в благоприятную сторону условий банковского кредитования для основных категорий заемщиков, к концу 2015 года, согласно исследованиям, стал рост ценовой конкуренции на кредитном рынке, постепенное снижение кредитных рисков. [1]

В первой половине 2016 года ситуация на банковском рынке продолжала стабилизироваться. На фоне ожиданий снижения ключевой ставки Банка России, а также после этого события, еще более смягчились условия кредитования для населения. Согласно исследованиям данных банковской отчетности, средняя ставка по краткосрочным кредитам физическим лицам в рублях в июне 2016 г. составила 21,9% годовых, по долгосрочным – 17,4% годовых. Произошло смягчение также и ряда неценовых условий для заемщиков. [2]

Таким образом, проблемы потребительского кредитования в России все еще имеют большую обостренность. Основными такими проблемами в настоящее время являются высокая доля просроченной задолженности в кредитных портфелях банков, недостаточно высокий уровень финансовой грамотности населения в вопросах кредитования, проблема «закредитованности» населения, когда заемщик уже с трудом может выбраться из долговой ямы, постоянно прибегая к рефинансированию своих кредитов, отсутствие у банков возможности привлечения дешевых ресурсов из-за международных санкций и т.д. Однако, на фоне смягчения условий банковского кредитования спрос на потребительские кредиты растет, ситуация на банковском рынке постепенно стабилизируется, что является позитивным фактором для развития экономики страны.